En los últimos posts he explicado algunas de las ventajas e inconvenientes de las hipotecas indexadas a la inflación. También que son más racionales que las nominales (habituales actualmente) y que resultarían positivas para el conjunto de la economía. Pero si las hipotecas indexadas a la inflación son tan racionales y positivas para la economía, ¿por qué no las utilizamos?

Ésta es una pregunta que se han hecho todos los economistas que han entendido su funcionamiento e importancia. Robert Shiller, famoso entre otras cosas por el libro "La exuberancia irracional" y elaborar el SP Case-Shiller Index, afirmó que era un enigma "puzzle" y ciertamente resulta difícil responder por qué la gente actúa irracionalmente (al menos, eso es lo que parece teóricamente). Si la actuación irracional respondiera a una situación inesperada podríamos decir, siguiendo a D. Kahneman, que el sistema intuitivo actúa de manera más rápida que el racional y nos hace tomar decisiones irracionales, pero cuando nos encontramos ante una situación institucionalizada y encima cuantificable (estamos hablando de préstamos y cuotas hipotecarias), pues entonces sólo queda el remedio de ofrecer un conjunto de explicaciones posibles o plausibles que nos ayuden a entender la situación.

Una de las dificultades objetivas para su desarrollo ha sido la falta de unos mercados de deuda indexada a la inflación y de otros productos financieros como swaps de inflación o similares. Esta carencia ha frenado sin duda a los bancos y aunque se ha ido corrigiendo en los últimos 10-15 años, su escaso volumen en muchos mercados todavía supone un inconveniente.

R. Shiller, fiel a la escuela del behavioral economics, considera que la gente tiende a tener aversión a los préstamos indexados porque las cuotas aumentan de acuerdo con la inflación y dudan de que sus ingresos crezcan al mismo ritmo, aunque las estadísticas a largo plazo les desmientan. Según él, el principal problema es la ilusión monetaria, es decir, que tendemos a pensar los problemas de dinero en términos nominales y no en términos reales. Algunos autores han señalado como causa las restricciones legales. En ciertas economías hay prohibiciones sobre las hipotecas con amortizaciones negativas y ya vimos que las hipotecas indexadas pueden presentar amortizaciones negativas en determinadas circunstancias. Ahora bien, sólo lo hacen en términos nominales, no en términos reales. Por lo tanto, sería el caso de unas leyes que padecen ilusión monetaria.

Otra de las dificultades son las reticencias de algunos economistas. Joseph Stiglitz intentó impulsar los bonos indexados cuando fue asesor de la Administración Clinton. Según él, el Departamento del Tesoro (Larry Summers) ofreció una gran resistencia con el argumento infundado de que comportarían una inflación más elevada. Por suerte, Stiglitz se acabó imponiendo en este tema, ayudando a demostrar que las reticencias eran injustificadas. Desgraciadamente, todavía hay economistas que creen que la indexación conllevaría procesos hiperinflacionistas. Otras críticas son más consistentes. Stanley Fisher, gobernador del Banco de Israel, subraya un problema que hay que tomar en serio - y que trataremos más adelante - aunque se puede gestionar: la dificultad para detener la inflación si los contratos están indexados.

También podrían haber reticencias interesadas. J. Stiglitz indica que la banca de inversión no era muy partidaria de los bonos indexados porque consideraba que con ellos los clientes quedaban mejor protegidos respecto a la inflación y eso les haría perder ingresos (comisiones).

Personalmente creo que hay que añadir otro factor que dificulta su utilización: la necesidad de que las hipotecas indexadas sean mayoritarias en el mercado.

Si observamos la historia vemos que las hipotecas indexadas se han utilizado en muchas economías: EEUU, México, Chile, Brasil, Colombia, Islandia, Israel, Polonia... La experiencia no siempre ha sido positiva (aunque tampoco negativa). Islandia y Chile son los que tienen las experiencias más positivas y los que han mantenido indexaciones durante un período más largo. Hay una diferencia entre estas dos economías y el resto: gracias al tipo de medidas que adoptaron y al hecho de ser economías pequeñas, la indexación afectó a toda la economía mientras que en los otros casos los productos indexados convivieron con productos nominales. ¿Por qué es conveniente que afecte a todos o la mayoría de productos financieros?

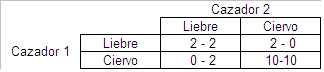

Porque se produce una situación de caza de ciervo (teoría de juegos) . En este juego, hay dos cazadores que pueden cazar liebres o ciervos. Si salen a cazar solos pueden cazar una liebre (valor +2) pero no tienen capacidad para cazar ningún ciervo (valor 0). En cambio si salen a cazar juntos pueden cazar dos liebres (valor +2 cada uno) o bien un ciervo y repartirlo (valor +10 cada uno). Por tanto, la mejor opción si pueden cazar juntos es ir a cazar ciervos pero la mejor opción si no pueden ir a cazar juntos es ir a cazar liebres.

Ésta es una pregunta que se han hecho todos los economistas que han entendido su funcionamiento e importancia. Robert Shiller, famoso entre otras cosas por el libro "La exuberancia irracional" y elaborar el SP Case-Shiller Index, afirmó que era un enigma "puzzle" y ciertamente resulta difícil responder por qué la gente actúa irracionalmente (al menos, eso es lo que parece teóricamente). Si la actuación irracional respondiera a una situación inesperada podríamos decir, siguiendo a D. Kahneman, que el sistema intuitivo actúa de manera más rápida que el racional y nos hace tomar decisiones irracionales, pero cuando nos encontramos ante una situación institucionalizada y encima cuantificable (estamos hablando de préstamos y cuotas hipotecarias), pues entonces sólo queda el remedio de ofrecer un conjunto de explicaciones posibles o plausibles que nos ayuden a entender la situación.

Una de las dificultades objetivas para su desarrollo ha sido la falta de unos mercados de deuda indexada a la inflación y de otros productos financieros como swaps de inflación o similares. Esta carencia ha frenado sin duda a los bancos y aunque se ha ido corrigiendo en los últimos 10-15 años, su escaso volumen en muchos mercados todavía supone un inconveniente.

R. Shiller, fiel a la escuela del behavioral economics, considera que la gente tiende a tener aversión a los préstamos indexados porque las cuotas aumentan de acuerdo con la inflación y dudan de que sus ingresos crezcan al mismo ritmo, aunque las estadísticas a largo plazo les desmientan. Según él, el principal problema es la ilusión monetaria, es decir, que tendemos a pensar los problemas de dinero en términos nominales y no en términos reales. Algunos autores han señalado como causa las restricciones legales. En ciertas economías hay prohibiciones sobre las hipotecas con amortizaciones negativas y ya vimos que las hipotecas indexadas pueden presentar amortizaciones negativas en determinadas circunstancias. Ahora bien, sólo lo hacen en términos nominales, no en términos reales. Por lo tanto, sería el caso de unas leyes que padecen ilusión monetaria.

Otra de las dificultades son las reticencias de algunos economistas. Joseph Stiglitz intentó impulsar los bonos indexados cuando fue asesor de la Administración Clinton. Según él, el Departamento del Tesoro (Larry Summers) ofreció una gran resistencia con el argumento infundado de que comportarían una inflación más elevada. Por suerte, Stiglitz se acabó imponiendo en este tema, ayudando a demostrar que las reticencias eran injustificadas. Desgraciadamente, todavía hay economistas que creen que la indexación conllevaría procesos hiperinflacionistas. Otras críticas son más consistentes. Stanley Fisher, gobernador del Banco de Israel, subraya un problema que hay que tomar en serio - y que trataremos más adelante - aunque se puede gestionar: la dificultad para detener la inflación si los contratos están indexados.

También podrían haber reticencias interesadas. J. Stiglitz indica que la banca de inversión no era muy partidaria de los bonos indexados porque consideraba que con ellos los clientes quedaban mejor protegidos respecto a la inflación y eso les haría perder ingresos (comisiones).

Personalmente creo que hay que añadir otro factor que dificulta su utilización: la necesidad de que las hipotecas indexadas sean mayoritarias en el mercado.

Si observamos la historia vemos que las hipotecas indexadas se han utilizado en muchas economías: EEUU, México, Chile, Brasil, Colombia, Islandia, Israel, Polonia... La experiencia no siempre ha sido positiva (aunque tampoco negativa). Islandia y Chile son los que tienen las experiencias más positivas y los que han mantenido indexaciones durante un período más largo. Hay una diferencia entre estas dos economías y el resto: gracias al tipo de medidas que adoptaron y al hecho de ser economías pequeñas, la indexación afectó a toda la economía mientras que en los otros casos los productos indexados convivieron con productos nominales. ¿Por qué es conveniente que afecte a todos o la mayoría de productos financieros?

Porque se produce una situación de caza de ciervo (teoría de juegos) . En este juego, hay dos cazadores que pueden cazar liebres o ciervos. Si salen a cazar solos pueden cazar una liebre (valor +2) pero no tienen capacidad para cazar ningún ciervo (valor 0). En cambio si salen a cazar juntos pueden cazar dos liebres (valor +2 cada uno) o bien un ciervo y repartirlo (valor +10 cada uno). Por tanto, la mejor opción si pueden cazar juntos es ir a cazar ciervos pero la mejor opción si no pueden ir a cazar juntos es ir a cazar liebres.

De manera similar, la mejor opción para los bancos si actúan coordinadamente es utilizar hipotecas indexadas a la inflación (cazar ciervos), pero si los bancos no se ponen de acuerdo en utilizarlas conjuntamente y actúan de manera individual, todos pensarán que es mejor ofrecer las no indexadas (cazar liebres). Veamos porque: Una de las principales ventajas de las hipotecas indexadas a la inflación es que evitan los desajustes que pueden desembocar en una crisis inmobiliaria cuando aumenta la inflación y por lo tanto, si todos los bancos utilizan hipotecas indexadas, el mercado inmobiliario y los propios bancos quedarán protegidos (ir a cazar ciervos conjuntamente). Ahora bien, si un banco fuera el único que ofreciera las hipotecas indexadas, entonces la crisis en el mercado podría producirse igualmente cuando aumentara la inflación. Los hipotecados que perdieran el trabajo dejarían de pagar, los precios de los inmuebles bajarían igualmente y el banco perdería más dinero por hipoteca porque con las hipotecas indexadas el retorno de la deuda se produce más lentamente. Es decir, si un banco es el único que ofrece hipotecas indexadas no obtiene ningún beneficio adicional y en cambio puede que tenga más pérdidas cuando se produzca una crisis inmobiliaria (ir a cazar ciervos solo). De esta manera, la decisión racional del banco si no se puede coordinar con el resto de bancos es no ofrecer hipotecas indexadas (ir a cazar liebres).

RSS Feed

RSS Feed